نمط جارتلي الأصلي

تعلم الفوركس

عند البحث عن نمط جارتلي، يمكن أن يصادف المرء أنواعًا كثيرة مختلفة من النمط لأن هناك مؤلفين مختلفين قد قاموا بإضافة "لمساتهم" الخاصة. ولذلك، ربما يجد المبتدئون في التحليل الفني بعض الصعوبة في تحديد النمط الأصلي نفسه والذي قدمه "هارولد ماكنلي جارتلي" بنفسه في عام 1935 في كتابه الذي يحمل اسم الأرباح في سوق الأسهم، ولذلك فلكل من يهمه الأمر - سأقوم بشرح هذا النمط الأصلي هنا! يرجى العلم بأن هذا النمط قد تم وضعه في الأساس من أجل سوق الأسهم ويحتاج إلى مؤشرات الحجم التي تكون غير متوفرة في جميع الأسواق - بما في ذلك سوق العملات الأجنبية.

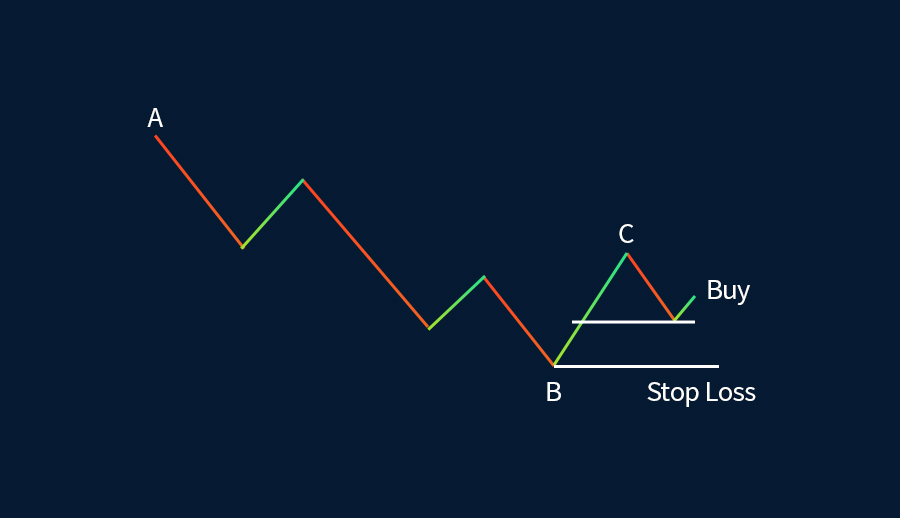

نمط جارتلي الصعودي

بعد الهبوط، حسبما يشير إليه ضلع AB الطويل، يبدأ الحجم في النضوب ويجد الثيران الأسعار المنخفضة جذابة. ويقومون عندئذ بالدخول بقوة إلى السوق باستخدام مراكز شراء، ويدفعون السوق إلى الارتفاع. ويصاحب هذا الارتداد الصعودي قصير الأجل (أي BC) زيادة الحجم ولا بد أن ينتهي عند النقطة C. ونظرًا لأن الاتجاه الهبوطي للسوق ما يزال كما هو بدون تغيير وفي ظل أن العرض أكبر من الطلب، تهبط السوق مرة أخرى كما كان متوقعًا.

نقطة الدخول للشراء

على وجه أكثر تحديدًا، فالهبوط هو 33% - 50% من الضلع BC. وهذا هو المكان الذي تجد فيه السوق الدعم وتكون فيه نقطة الدخول للشراء موجودة، حسبما أشار الحجم الآخذ في الهبوط. والحجم، عند توافره، سيعطي معلومات عن قوة/ ضعف التحرك. فعلى سبيل المثال، فعند النقطة B يبدأ الحجم في النضوب، بينما عند الارتداد يظهر الضلع BC زيادة في الحجم. ويشير ذلك إلى الاتجاه المستقبلي للسوق، حيث أن الحجم هو مؤشر يسبق غيره من المؤشرات. يتم وضع نقطة الدخول للشراء توقعًا بأن السوق ستقوم في نهاية المطاف بتكوين نمط الرأس والكتفين أو نمط القاع المزدوج بعد أن يتجاوز السعر أخر قمة عند النقطة C. ويصف جارتلي هذين النمطين بأنهما من أبرز الانعكاسات وأكثرها قيمة وأهمية:

- نمط الرأس والكتفين (وانعكاسه)

- نمط القمة المزدوجة (ونمط القاع المزدوج)

- التقريب

- التوسيع

هناك فرصة أخرى للدخول للشراء عند النقطة C عندما تتجاوز السوق القمة المقابلة. وهذه هي نقطة الدخول باستخدام نمط الرأس والكتفين المنعكس أو نمط القاع المزدوج.

إيقاف الخسارة

لا يخلو أي نظام تداول كامل من قواعد إدارة المخاطر و؛ على نحو أكثر تحديدًا، مستوى إيقاف خسارة حمائي من أجل استيعاب التحركات غير المتوقعة للسعر بعد الدخول. يتم وضع مستوى إيقاف الخسارة بشكل إستراتيجي تحت النقطة B، حيث يمكن أن يؤدي أي تحرك محتمل في السعر إلى إبطال النمط الصعودي.

جني الربح

من الشائع استخدام الحد الأدنى للمستهدف/الهدف السعري في نمط الرأس والكتفين المنعكس وانعكاسات القاع المزدوج، فالارتفاع من النقطة B إلى النقطة C سيتم إسقاطه على النقطة C. ويمكن استخدام أمر الإيقاف المتحرك عند القيعان اللاحقة من أجل حماية الأرباح المحتملة.

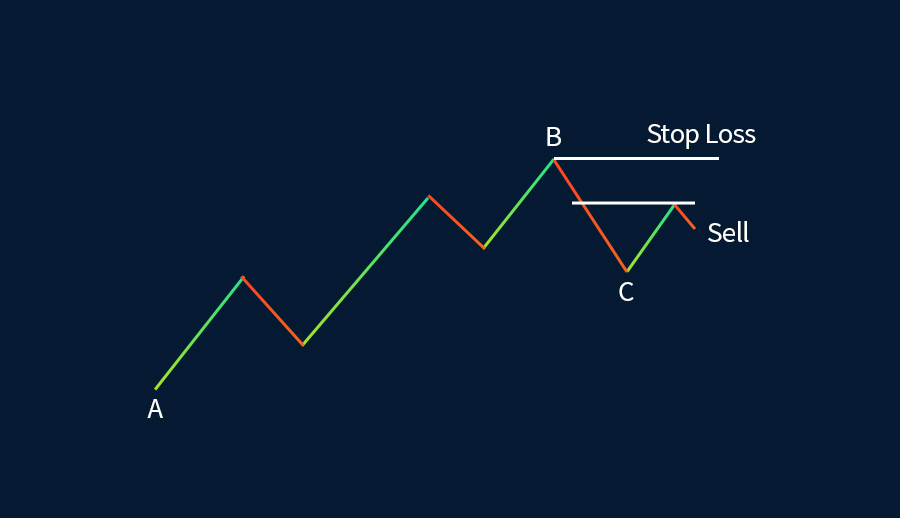

نمط جارتلي الهبوطي

بعد الارتفاع، حسبما يشير إليه ضلع AB الطويل، يبدأ الحجم في النضوب. يجد الدببة الأسعار المرتفعة جذابة ويقومون بالدخول بقوة في السوق في مراكز بيع دافعين السوق إلى الانخفاض. ويصاحب هذا الارتداد الهبوطي قصير الأجل (أي BC) زيادة الحجم ولا بد أن ينتهي عند النقطة C. ونظرًا لأن الاتجاه الصعودي للسوق ما يزال كما هو بدون تغيير وفي ظل أن الطلب أكبر من العرض، ترتفع السوق مرة أخرى كما كان متوقعًا.

نقطة الدخول للبيع

على وجه أكثر تحديدًا، فالارتفاع قصير الأجل من النقطة C هو 33% - 50% من الضلع BC. وهذا هو المكان الذي تجد فيه السوق المقاومة وتكون فيه نقطة الدخول للبيع موجودة، حسبما أشار الحجم الآخذ في الهبوط. فعند النقطة B يبدأ الحجم في النضوب، بينما عند الارتداد يظهر الضلع BC زيادة في الحجم. ويشير ذلك إلى الاتجاه الهبوطي المستقبلي للسوق. يتم وضع نقطة الدخول للبيع توقعًا بأن السوق ستقوم في نهاية المطاف بتكوين انعكاس في صورة نمط الرأس والكتفين أو نمط القاع المزدوج. بالإضافة إلى ذلك، هناك فرصة أخرى للدخول للبيع عند النقطة C عندما تهبط السوق للقاع المقابل، مما يشكل انعكاس الرأس والكتفين أو القمة المزدوجة.

إيقاف الخسارة

ومرة أخرى، فمستوى إيقاف الخسارة أمر لا بد منه من أجل المساعدة في حماية أرباح المتداول. يتم وضع مستوى إيقاف الخسارة بشكل إستراتيجي فوق النقطة B، حيث يمكن أن يؤدي أي تحرك محتمل في السعر إلى إبطال النمط الهبوطي.

جني الربح

سيتم إسقاط الحد الأدنى للمستهدف/الهدف السعري الشائع استخدامه في انعكاسات الرأس والكتفين والقاع المزدوج، والارتفاع من النقطة B إلى النقطة C، على النقطة C. ويمكن استخدام أمر الإيقاف المتحرك عند القمم اللاحقة من أجل حماية الأرباح المحتملة.

الخاتمة

قد يتم النظر إلى نمط جارتلي الأصلي باعتباره مماثلا لتصحيح ABC الموجود في نظرية موجات إليوت. يذكر جارتلي نطاقًا محددًا (33% - 50%) للتحرك المعاكس من النقطة C قبل الدخول في السوق. مستوى إيقاف الخسارة أمر لا بد منه، ويمكن استخدام أمر إيقاف الخسارة المتحرك من أجل حماية الأرباح.

تعلم التداول مع FXTM

اكتشف كيفية اتخاذ قرارات التداول المناسبة لأسلوبك وأهدافك مع مجموعتنا الشاملة من الموارد التعليمية. تعلم من المنزل متى وكيفما يناسبك مع فيديوهاتنا التعليمية أو تفضل بالتسجيل لحضور ندوة إلكترونية عن بعد. ونحن نستضيف أيضًا ورش العمل وندوات الفوركس التفاعلية في الموقع في شتى أنحاء العالم - قد تكون إحداها قادمة إلى منطقتك قريبًا.

إخلاء المسؤولية: تتكون هذه المادة المكتوبة/المرئية من آراء وأفكار شخصية. لا ينبغي تفسير المحتوى باعتباره يتضمن أي نوع من النصائح الاستثمارية و/أو الحض على القيام بأي معاملات. ولا ينطوي المحتوى على أي التزام بشراء خدمات استثمارية أو يضمن أو يتنبأ بما سيكون عليه الأداء في المستقبل. ولا تضمن شركة FXTM أو المنتسبين إليها أو وكلاءها أو مديريها أو مسئوليها أو موظفيها دقة أو صحة أو التوقيت المناسب أو كمال أي معلومات أو بيانات واردة ولا يتحملون أي مسؤولية فيما يتعلق بأي خسارة ناجمة عن أي استثمار تم على أساسها.

التحذير بشأن المخاطر: تداول المنتجات القائمة على الرافعة المالية مثل الفوركس والعقود مقابل الفروقات يحمل مستوى مرتفع من المخاطر. ولا ينبغي عليك المخاطرة بأكثر مما يمكنك أن تتحمل خسارته، ومن المحتمل أن تخسر أكثر من استثماراتك الأولية. ولا ينبغي أن تقوم بالتداول إلا إذا كنت تفهم فهما تاما المدى الحقيقي لتعرضك لمخاطر الخسارة. ويجب عليك عند التداول أن تأخذ في اعتبارك على الدوام مستوى خبرتك. إذا بدت المخاطر التي ينطوي عليها التداول غير واضحة بالنسبة لك، يرجى الاستعانة بمشورة مالية مستقلة.