Đường trung bình Động Số mũ Được Trình bày

Tìm hiểu về Forex

Đường trung bình Động là một trong những chỉ báo được sử dụng rộng rãi nhất trên thị trường tài chính.

Giống như hầu hết các chỉ báo, nó rất dễ để áp dụng trên biểu đồ giá – bạn chỉ cần kéo nó lên giá. Sự giải thích về nó cũng khá đơn giản; mua ở trên và bán ở dưới đường trung bình động. Không có gì ngạc nhiên khi có nhiều nhà giao dịch kỹ thuật, ngay cả nhà giao dịch cơ bản, sử dụng nó cho phân tích và giao dịch của họ.

Tất nhiên, đường trung bình động có nhiều ’loại’. Ví dụ một vài cái tên như Đường trung bình Động Đơn giản, Đường trung bình Động Trọng số Tuyến tính, Đường trung bình Động Hình học, Đường trung bình Động Số mũ, Đường trung bình Động Tam giác, Đường trung bình Động Được điều chỉnh Khối lượng và Đường trung bình Động Biến thiên.

Nếu bạn còn mới mẻ với đường trung bình động, bạn có thể đang tự hỏi đâu là phương pháp tốt nhất.

Đường trung bình Động Đơn giản (Số học)

Hầu hết các nhà giao dịch bắt đầu thử nghiệm với Đường trung bình Động Đơn giản (Số học) trong giai đoạn đầu trong sự nghiệp giao dịch của mình.

Loại này được tính bằng cách thêm giá đóng cửa của mô hình nến (bằng chu kỳ thời gian của đường trung bình động) và sau đó chia số này cho tổng số giá. Kết quả được gọi là trung bình. Giá cũ nhất sau đó được giảm xuống (nghĩa là loại bỏ khỏi phép tính) và công thức tương tự được áp dụng cho các mức giá tiếp theo. Do đó, nó trở thành trung bình động.

Ví dụ, phép tính trung bình động đơn giản của 5 chu kỳ bắt đầu với giá từ chỉ số 7 xuống, sau đó giá của chỉ số 7 bị giảm và mức trung bình tiếp theo bao gồm giá của chỉ số 6 xuống 2, sau đó giá của chỉ số 6 bị loại bỏ và phép tính tiếp theo sử dụng giá của chỉ số 5 xuống 1:

| Chỉ số | Giá | Trung bình |

|---|---|---|

| 7 | 1.10110 | |

| 6 | 1.10120 | |

| 5 | 1.10125 | |

| 4 | 1.10140 | |

| 3 | 1.10143 | 1.101276 |

| 2 | 1.10149 | 1.101354 |

| 1 | 1.10156 | 1.101426 |

Dưới đây là công thức dưới dạng ký hiệu toán học:

Đường trung bình Động Đơn giản = [Giá(n) + Giá(n-1) + Giá(n-2) + … + Giá(1)] / n

Trong đó n là chu kỳ của đường trung bình động.

Tuy nhiên, khi nhà đầu tư có thêm kinh nghiệm giao dịch, họ bắt đầu hiểu bất lợi của đường trung bình động đơn giản. Ví dụ, độ trễ chỉ tính đến những mức giá trong khoảng thời gian và gán trọng số cho tất cả giá trong kỳ này. Để cố gắng giải quyết các vấn đề này, chuyên gia phân tích kỹ thuật đã đưa ra các phương pháp tính khác, như Đường trung bình Động Số mũ (EMA).

EMA

Phương pháp này giải quyết các sai số vốn có trong đường trung bình động đơn giản, đặc biệt là các vấn đề với trọng số như nhau, vì nó chỉ tính đến giá trong kỳ đã định trước. Trên thực tế, EMA tính đến tất cả giá cả sẵn có trong phép tính của nó và gán thêm trọng số lên giá gần nhất. Mặc dù vậy, độ trễ vẫn còn là một bất lợi.

Dưới đây là công thức EMA:

EMA = (Giá(i)*P)+(EMA(i-1)*(1-P))

Trong đó P là chu kỳ và i là chỉ số mô hình nến.

Đây là công thức đệ quy mà ngay cả những nhà giao dịch giàu kinh nghiệm nhất sẽ gặp khó khăn để hiểu. Có lẽ, nếu chúng ta viết công thức theo một cách khác, nó sẽ dễ hiểu hơn. Ví dụ:

EMA = (Giá hiện tại – EMA trước đó) * số nhân + EMA trước đó

Trong đó số nhân = 2/Chu kỳ + 1

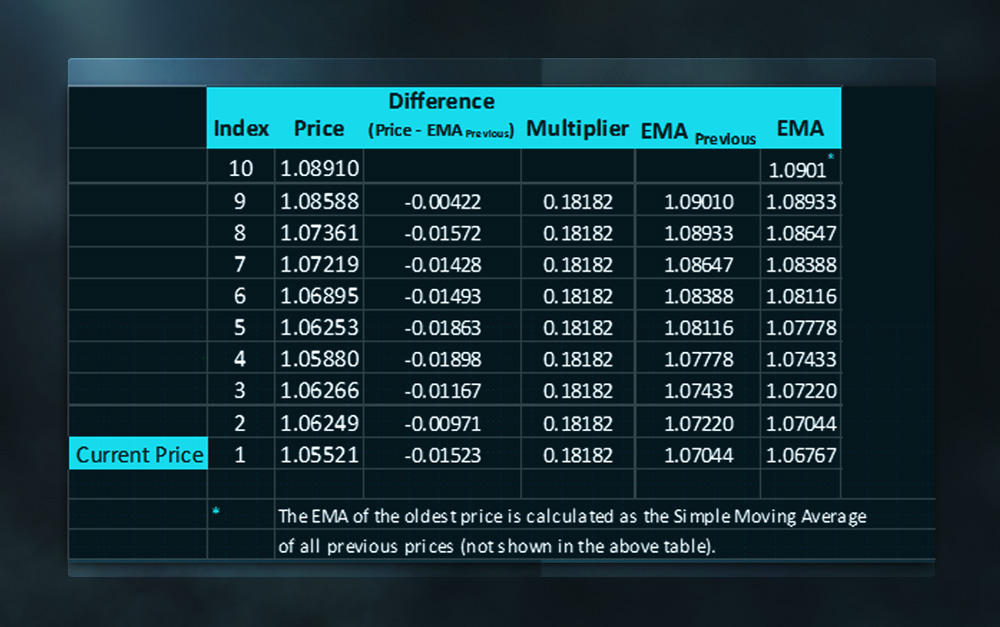

Hãy xem xét phép tính của Đường trung bình Động Số mũ của 10 chu kỳ. Lưu ý rằng EMA cũ nhất (tức là với chỉ số 10) được tính là Đường trung bình Động Đơn giản của giá trước đó.

Số nhân = 2/(Chu kỳ+1)

= 2(10+1)

= 2/11

= 0.18182

Số Chu kỳ

Một trong những khó khăn lớn nhất mà nhà giao dịch phải đối mặt là quyết định sử dụng EMA trong chu kỳ bao lâu.

Có một vài biến số cần xem xét khi quyết định chu kỳ của đường trung bình động, bao gồm:

- Thông lệ Thị trường

- Hằng số

- Biến động

- Tối ưu hóa

- Chu kỳ nổi bật

Trên thị trường cổ phiếu, chúng tôi lưu ý rằng nhà giao dịch thường dựa vào đường trung bình động trong khoảng 200 chu kỳ. Trong thị trường ngoại hối, chu kỳ ngắn hơn; thời gian là 50, 20 hoặc 10. Một yếu tố quyết định khác có thể là sự biến động trong thị trường cụ thể. Các thị trường có xu hướng bao hàm chu kỳ ngắn hơn, ở đó có biến động thấp cho thấy lượng thời gian dài hơn để tránh bị lừa (tín hiệu sai). Tối ưu hóa thường xuyên là một cách khác để xác định chu kỳ “tốt nhất” có thể. Mặt khác, một số nhà giao dịch sử dụng chu kỳ bất biến đối với tất cả thị trường và tất cả khung thời gian. Lựa chọn là của bạn!

Phân tích Xu hướng

Việc xác định xu hướng là một trong những cách dễ dàng nhất để sử dụng đường trung bình động. Khi giá tăng trên đường này, thì biến động tăng có thể đang được thực hiện.

Trái lại, khi giá giảm dưới đường này, thì biến động giảm có thể bắt đầu.

Đường trung bình động khiến việc xác nhận cuối cùng rất dễ dàng. Khi giá cao hơn nhiều so với đường trung bình động, điều này có thể báo hiệu giao dịch mua quá mức. Khi giá thấp hơn nhiều so với đường trung bình động, đây là dấu hiệu rằng mức bán quá mức có thể được chạm đến.

Diễn giải

Giống như Đường trung bình Động Đơn giản, tín hiệu mua được tạo ra khi giá bứt lên trên đường trung bình động. Tương tự, tín hiệu bán được tạo ra khi giá bứt xuống dưới đường trung bình động. Để tránh tín hiệu sai, việc xác định giá cần thiết trong phần lớn thời gian. Chẳng hạn, tín hiệu mua sẽ yêu cầu giá đóng trên đường trung bình động. Tương tự, giá đóng bên dưới sẽ cần cho tín hiệu bán.

Chắc chắn, tín hiệu lừa hoặc sai vẫn là một trong những bất lợi chính của đường trung bình động. Một cách để giảm thiểu những vấn đề đó là đợi ‘lời khuyên’ của đường trung bình động chuyển thành tăng trước khi đặt lệnh mua, hoặc chỉ xuống khi đặt lệnh bán. Không cần phải nói, tất cả các tín hiệu yêu cầu sự xác nhận bởi giá của chúng.

Tất nhiên, đường trung bình động có thể được kết hợp với các chỉ báo và chỉ báo dao động khác để cung cấp cho nhà giao dịch độ chính xác cao hơn.

Kết luận

Đường trung bình Động Số mũ là công cụ hữu ích, một phần trong những vũ khí của nhiều nhà giao dịch. Sự đơn giản của nó trong việc xác định xu hướng, cũng như thực tế là phương pháp này giải quyết cả những chỉ trích về đường trung bình động đơn giản, khiến nó trở thành phương pháp được nhiều nhà giao dịch lựa chọn. Thật không may, tín hiệu sai được kết hợp với độ trễ trong tín hiệu, có thể gây khó khăn khi được nhận ra trong thị trường đi ngang.

Khước từ trách nhiệm: Tài liệu được viết/trực quan bao gồm ý kiến và ý tưởng của cá nhân. Nội dung không nên được hiểu là chứa bất kỳ loại lời khuyên đầu tư nào và/hoặc lời mời chào tham gia bất kỳ giao dịch nào. Nó không ngụ ý về nghĩa vụ mua dịch vụ đầu tư, cũng không đảm bảo hoặc dự đoán hiệu suất trong tương lai. FXTM, các công ty con, đại lý, giám đốc, cán bộ hoặc nhân viên của công ty không đảm bảo tính chính xác, hợp lệ, kịp thời hoặc hoàn chỉnh của mọi thông tin hoặc số liệu được cung cấp và không nhận bất kỳ trách nhiệm nào đối với mọi tổn thất phát sinh từ việc đầu tư dựa trên các thông tin và số liệu đó.

Cảnh báo về Rủi ro: Có một mức độ rủi ro cao liên quan đến giao dịch các sản phẩm đòn bẩy như forex và CFD. Bạn không nên mạo hiểm nhiều hơn mức mà bạn có đủ khả năng để mất, bạn có thể mất nhiều hơn số vốn đầu tư ban đầu của mình. Bạn không nên giao dịch trừ khi bạn hoàn toàn hiểu mức độ rủi ro thua lỗ thực sự. Khi giao dịch, bạn phải luôn cân nhắc mức độ kinh nghiệm của bạn. Nếu rủi ro có liên quan có vẻ không rõ ràng đối với bạn, hãy tìm kiếm tư vấn tài chính độc lập.